令和元年の年末調整で会社に提出する「扶養控除等申告書」。

いざ書こうとすると細かいところの書き方が良く分からないし、書いたとしても本当に合ってるのか不安になる欄もありますよね。

- 扶養親族と特定扶養親族って何が違う?

- 印鑑はシャチハタでいいのか?

- 個人番号(マイナンバー)ってやっぱり書くの?

また、毎年書いているから今年も同じ書き方でいいや!なんて思っていると、意外と間違っていたりして、ヘタをすると控除面で損をしてしまうことだってあるんです。

このページでは、元給与・年末調整担当の私が、「扶養控除等申告書」の書き方について、記入例も挙げながら、隅々まで細か~く説明しますので、会社に提出する前に一度チェックしてみてください。

用紙が欲しい方はこちら

>>国税庁「扶養控除等申告書」

※チェックしたい部分が決まっている方は、この下の「目次」で知りたい部分をタップすればそこにジャンプします。

令和元年分扶養控除等申告書の書き方と記入例

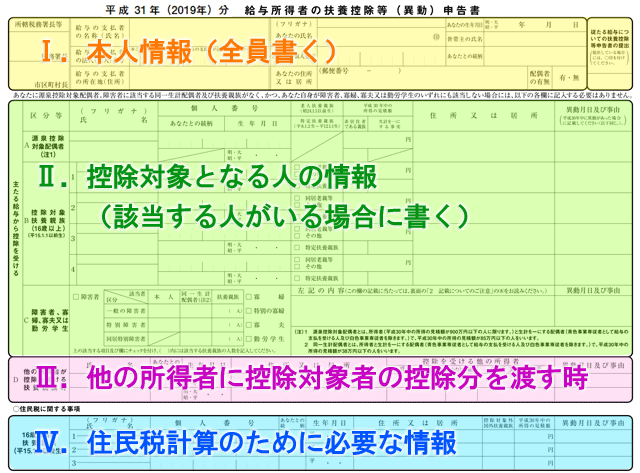

まずは扶養控除等申告書の全体像をザックリつかんでおきましょう。

扶養控除等申告書は、大きく分けて4つのエリアに分かれています。

| Ⅰ | 会社名やご自分の氏名等を記入するエリアで、扶養控除が全くない人も記入し、この扶養控除申告書を提出する必要があります。 |

|---|---|

| Ⅱ | 「こういう人がいれば課税される所得を減らせるよ」というエリアです。扶養している配偶者や16歳以上のお子さんとか、障害のある方、ひとり親でお子さんを育てている方などは記入します。 |

| Ⅲ | ほとんど記入する人がいませんが、例えば夫婦共働きで、奥さん側が「子供の控除分は旦那が使うから、私は子供がいても、控除としては使いませんよ。」という場合にここにお子さんの氏名を記入します。 Ⅱエリアで記載する人を二重で使ってはいけませんので、このⅢエリアがあるのです。 |

| Ⅳ | 所得税(税務署)ではなく、住民税(市役所)計算のために必要な情報を書くエリアです。16歳未満のお子さんがいらっしゃる方はここを記入します。 |

それではここから、上から下のほうへと順番に説明していきますね。

Ⅰ.本人情報欄

まずは左側半分の説明です。

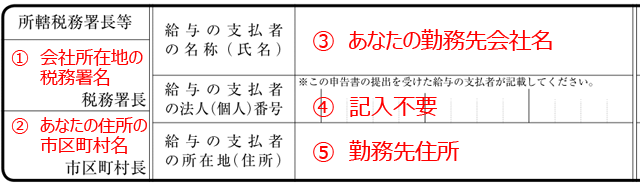

①会社(本社)を管轄する税務署の名前

ここには給与を支払っている会社を管轄の税務署名を記入します。

具体的には、「品川(税務署長)」とか「新宿」「横浜中」とかですが、分からないことも多いと思いますので、その場合は無記入でOKです。

仮に間違って記入して提出してしまっても大して問題にはなりません。

②あなたが住民登録している市町村の名前

ここはあなたが住民登録している市町村名を書きます。

「新宿(市区町村長)」「杉並」「川崎」などです。

ここも、最悪、書かなくでも問題ありません。

④法人番号

この法人番号はこちらで書く必要ありません。会社が記入する欄です。

⑤会社の住所

ここは会社の住所を書きますが、大企業で支社支店に勤めている方はちょっと迷うかもしれません。

ここの住所は「給与の支払い者」の住所を書くので、本社が一括して給与計算しているなら本社の住所を、支社ごとに行っている場合は支社の住所を書きます。

1年に1度もらう源泉徴収票の一番下に会社の住所が書いてありますので、それが正解です。

そうは言っても、ここも間違えて書いてしまっても大して問題ありません。

ここから右半分の説明に移ります。

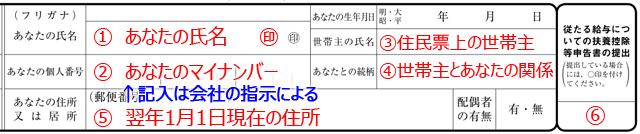

①氏名欄の印鑑は認印がベター

氏名欄に印鑑を押す場所がありますが、シャチハタでもOKです。

でも、原則的には認印など、ゴム印でないものを使用することになっていますので、面倒でなければ認印にしましょう。

理由は、シャチハタはゴム印の一種で誰でも作れる、複製可能なものと判断されます。

公的機関に「提出する」書類に、個人を特定しにくいもので捺印するのはNGなのです。

でも、年末調整の書類は税務署が求める書類ではあるものの、会社で保管し、税務署へ「提出しない」ため、例外として、シャチハタでもOKと言えるのです。

※ということは、個人で確定申告する方の「確定申告書」は税務署に提出しますから、こちらはシャチハタNGですから気をつけてください。

②マイナンバーはどうする?

マイナンバーは、会社によっては記入しないでくださいと指示があるかもしれません。

マイナンバーを書いたとたんに書類の機密レベルがあがり、超厳重な管理が必要な書類へと早変わりしてしまいます。

ですので、会社が社員のマイナンバーを別途に一括管理している場合は書かなくて良いことになっています。

ここにマイナンバーを記入するかどうかは、会社の指示を確認してください。

③世帯主の氏名

世帯主欄は、住民票に登録されているものの世帯主名を書きます。

1人暮らしの場合は自分になっていることが多いと思いますが、その場合は自分の名前を書きます。

「本人」ではなく、鈴木〇〇などのように氏名を書きましょう

④あなたとの続柄

あなたにとって、世帯主は何にあたりますか?ということを書きます。

世帯主があなた自身なら「本人」

世帯主がご主人の場合は「夫」

世帯主が奥さんの場合は「妻」

です。

世帯主が親なら

「父」「母」

世帯主がおじいさんおばあさんなら

「祖父」「祖母」

世帯主がお子さんなら

「長男、次男、三男…」

「長女、次女、三女…」

と記載しましょう。

⑤住所

基本的には、年末調整が終わってすぐの1/1現在で住民票を置いているであろう住所を書きます。

しかし、単身赴任などで、実際に住んでいる現住所と住民票上の住所が違う方や、年末に引越しを予定している方などは、どちらを書くんだ?となりますよね。

住所が2つある方は、基本的には1/1現在で実際に住んでいる住所を書きます。

住民税は、1/1現在の住所地の自治体から課税されますが、この用紙に書いた住所が、あなたの1/1現在の住所地と判断されるのです。

しかし、会社によっては「住民票の住所で書いてくれ!」などと、独自の判断基準を持っている場合がありますので、年末に2つの住所を持っている方は、会社に「どちらを書くべきですか?」と確認するのが一番良いですよ。

⑥従たる給与の扶養控除等申告書の提出有無

2か所以上から給与を受けている人で、メインの会社からの給与だけでは扶養控除等が使いきれない場合に、サブの会社のほうで扶養控除を適用するよ!という場合に〇印をつけます。

ただし、サブの会社には「従たる給与についての扶養控除等申告書」を提出しておく必要があります。

この欄を使う人は非常に少ないと思います。

Ⅱ.控除対象となる人の情報欄

真ん中の段の一番大きい枠「主たる給与から控除を受ける者」の欄の記入方法を上から順に説明していきます。

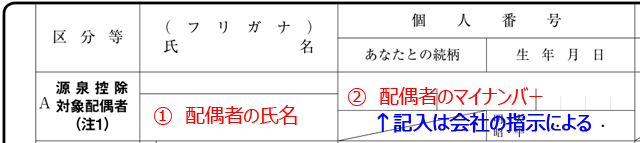

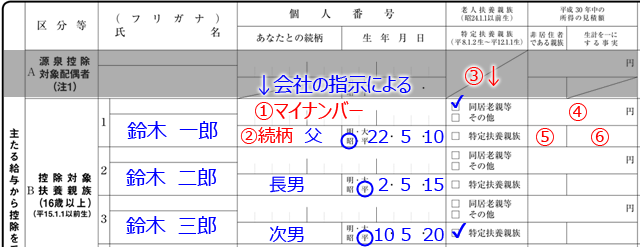

源泉控除対象配偶者

まずは源泉控除配偶者です。

今まで「控除対象配偶者」だったのですが、平成30年から「源泉控除配偶者」に変わりました。

源泉控除配偶者の条件

- 【本人が】本年中の所得の見積額が900万円以下(給与だけなら年収1,120万円以下)の人

- 【配偶者が】本人と生計を一にしていること

- 【配偶者が】本年中の所得の見積額が85万円以下(給与だけなら年収150万円以下)の人

- 【配偶者が】青色事業専従者として給与の支払を受ける人や白色事業専従者でないこと

この条件全てを満たした場合、源泉控除配偶者となりますので、その場合はこちらに記入しましょう。

条件を満たしていない場合は、配偶者がいてもこちらには記入しません。

②マイナンバーは書くの?

こちらは配偶者のマイナンバーを記入しますが、書くかどうかは、本人同様、会社からの指示に従ってください。

控除対象配偶者欄の右半分に移ります。

①配偶者の所得を書く

①には、配偶者の今年の年間所得(予想で可)を書きます。

「収入」と「所得」は違います。

「収入(年収)」-「経費や給与所得控除」=「所得」

ここでは「所得」を書きます。

パート・アルバイトなどの給与収入の場合、「給与所得控除」という経費が一律認められていて、残りの金額が「所得」になります。

この「給与所得控除」の額は収入の額によって違ってくるのですが、給与年収1,618,999円までは一律に65万円です。

| 給与年収 | 給与所得控除 | 所得 |

|---|---|---|

| 50万円 | 65万円 | 0円 |

| 80万円 | 65万円 | 15万円 |

| 100万円 | 65万円 | 35万円 |

| 150万円 | 65万円 | 85万円 |

したがって、この欄に記入する最大額は85万円で、それ以上になるのはおかしいです。

また、無収入だよという場合は、「0」と書いておきましょう。

②非居住者である親族

「非居住者である親族」とは、国内に住所を持たず、現在まで引き続き1年以上国内に住んでいない親族を指します。

配偶者で非居住者というのは少ないかもしれませんが、「子供が1年以上留学してます」というのが典型的なパターンです。

非居住者親族でも「親族関係書類」と「送金関係書類」を添付すれば、扶養控除は受けられます。

詳しくはこちら。

国税庁「国外居住親族に係る扶養控除等の適用について」

③配偶者の住所

配偶者の住んでいる住所を書きます。

同居している場合は「同上」と書いてもOKです。

(以下の扶養親族や子供の住所欄も、同上でOKです。)

Ⅱ-2 控除対象扶養親族

ここでは、配偶者以外の16歳以上の控除対象となる人がいる場合に記入します。

16歳未満の方は、後述するⅣ住民税に関する欄に記載します。

①マイナンバーと②続柄についてはすでに説明してあるので、ここでは省略します。

控除対象扶養親族とは、16歳以上の扶養親族のこと

扶養親族とは?

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族)、又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が38万円以下(給与年収103万円以下)であること。

- 青色申告者の事業専従者として本年一度も給与の支払を受けていないこと、又は白色申告者の事業専従者でないこと。

控除対象扶養親族とは?

③同居老親、その他、特定扶養親族のレ点チェックボックスは?

控除対象扶養親族は年齢によって控除額が異なるため、4種類に区分されています。

それに応じて、申告書にはどの区分の扶養親族なのかが一目で分かるように、レ点のチェックボックスが用意されています。

まずはその年の12月31日時点の年齢をしっかりチェックしましょう。

| 年齢 | 扶養親族の種類名 | 控除額 |

|---|---|---|

| 16歳~18歳 | 一般の控除対象扶養親族 | 38万円 |

| 19歳~22歳 | 特定扶養親族 | 63万円 |

| 23歳~69歳 | 一般の控除対象扶養親族 | 38万円 |

| 70歳以上(同居) | 老人扶養親族 | 同居老親等58万円 |

| 70歳以上(別居) | 老人扶養親族 | その他48万円 |

16歳以上である控除対象扶養親族でも4種類ありますね。

その方がどの種類に該当するかが分かったら、次はチェックボックスにレ点を入れていきます。

| 扶養親族の種類 | どのチェックボックス? |

|---|---|

| 一般の控除対象扶養親族 | レ点不要 |

| 特定扶養親族 | □特定扶養親族 |

| 同居の老人扶養親族 | □同居老親等 |

| 別居の老人扶養親族 | □その他 |

⑥生計を一にする事実 の欄

ここは、その方が「非居住者」である場合に使用しますので、そうでない時は無記入です。

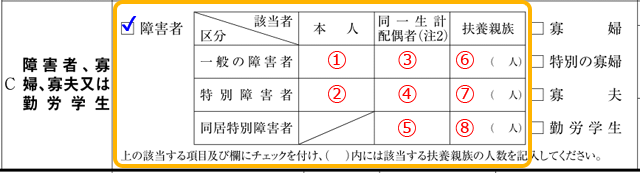

Ⅱ-3.障害者控除、寡婦控除などの欄

ここから、障害者控除、寡婦(かふ)控除、寡夫(かふ)控除、勤労学生控除の欄の説明になります。

障害者控除とそれ以外の控除に分けて説明していきます。

障害者控除

障害者控除は、本人、同一生計配偶者、扶養親族に障害がある場合に適用できます。

詳しい書き方はこちらの記事でまとめています。 年末調整のとき、ご本人か同一生計配偶者、扶養親族に障害があると「障害者控除」を適用でき、税金を少なくできます。 しかし、障害者控除って意外と分かりにくい要素が多いんですよね。 本当は適用できる人がして ... 続きを見る

年末調整の障害者控除の疑問解決!金額、条件、扶養控除の併用など

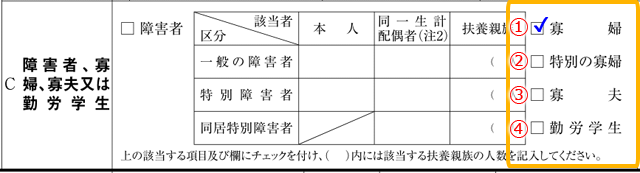

①②寡婦控除、特別の寡婦

続いて、寡婦(かふ)、特別の寡婦に該当する場合の書き方です。

これも別記事に詳しくまとめていますので、こちらをどうぞ。 母子家庭や離婚して再婚していないと、年末調整の時に税金が安くなる「寡婦控除(かふこうじょ)」が申告できる可能性があります。 実際の扶養控除申告書の書き方はどうするのか? 「特別の寡婦」って何? 「所得 ... 続きを見る

年末調整|母子家庭の扶養控除申告書の寡婦控除と子供の書き方は?

③寡夫控除

子を養っているなら、シングルファーザーも(条件を満たせば)控除があります。

寡夫(かふ)控除を受けられる条件

- 妻と死別した後、婚姻していない人

- 妻と離婚した後、婚姻していない人

- 妻の生死の明らかでない人

④勤労学生控除

勤労学生控除とは、所得者本人が学生で、その年の12月31日時点で以下の3要件を全て満たす場合に適用できます。

- 給与所得などの勤労による所得があること

- 合計所得金額が65万円以下で、しかも(1)の勤労に基づく所得以外の所得が10万円以下であること

例えば、給与所得だけの人の場合は、給与の収入金額が130万円以下であれば給与所得控除65万円を差し引くと所得金額が65万円以下となります。 - 以下のいずれかの学校の学生、生徒であること

イ 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

ロ 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

ハ 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

勤労学生控除により、27万円分、所得から差し引きできます(税金ではありませんよ)。

しかし、給与年収が103万円を超えると、親の税法上の扶養からも外れることになり、親はその子を控除対象扶養親族としてカウントできなくなります。

よって、親の税金は増えるので注意してください。

※勤労学生控除適用による親の負担増について、詳しくは

seven rich会計事務所「学生のための税額控除 勤労学生控除とは?」

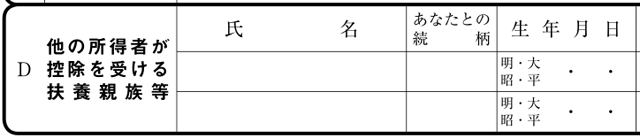

Ⅲ.他の所得者が控除を受ける扶養親族

控除対象扶養親族がいるけども、(夫婦共働きでの)配偶者がその分の控除を受ける、といった場合にこの欄にその扶養親族の氏名を記入します。

例えば夫婦共働きで、奥さん側が「子供の控除分は旦那が使うから、私は子供がいても、控除としては使いませんよ。」という場合にここにお子さんの氏名を記入します。

夫婦共働きの家庭で、17歳の子が一人しかいないのに、夫婦がおのおの、その子を控除対象扶養親族として申告するのはNGなのです。

夫婦のどちらかがこのⅢエリアにその子の氏名を書くことになります。

ただ、夫婦どちらかがその子をⅡ「控除対象扶養親族」欄に書かないようにすれば、このⅢ欄に書き忘れたとしても問題は起きません。

ですので、この欄に記入する方は非常に少ないかと思います。

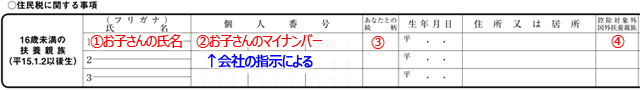

Ⅳ.住民税に関する事項 16歳未満の扶養親族

こちらには、16歳未満の扶養親族がある場合に記入します。

②マイナンバー ③続柄については説明済みなので省略します。

住所も同居なら「同上」でOKです。

④控除対象外国外扶養親族とは?

「控除対象外国外扶養親族」とは、国内に住所を有しない扶養親族のうち、16歳未満である人をいいます。

これに該当する場合は、この欄に○印をつけます。

この欄は住民税の算定に使用しますので、控除対象外国外扶養親族がいる場合は、一定の場合に「親族関係書類」や「送金関係書類」を住所所在地の市区町村に提出することとされています。

詳しくは、お住まいの市区町村にお尋ねください。

扶養控除等申告書の書き方 まとめ

扶養控除等申告書の書き方の疑問点、不明点は解決できたでしょうか?

どうしても良く分からなかったら、あいまいなまま記入せず、会社の担当者に確認して、正確な記入を心掛けましょう。

※この記事の内容は更新日時点のものですので、法改正などで制度が変更されている可能性もあります。

年末調整で他に気になることはありませんか?

-

【分かる年末調整】令和元年配偶者控除等申告書の書き方と記入例

令和元年の年末調整で会社に提出する「配偶者控除等申告書」。 1年前の平成30年の年末調整時に書き方が大きく変更されましたね。 配偶者の年収だけでなく、本人の年収にも制限が加わったり、年収を所得に計算し ...

続きを見る

-

【分かる年末調整】令和元年分保険料控除申告書の書き方と記入例

令和元年の年末調整で会社に提出する「保険料控除申告書」。 ひとつの保険に対して記入する欄が多く、計算しないと控除額が出ないので、記入ミスが起きやすい書類なんですよね。 また、保険料払込みの証明ハガキが ...

続きを見る

-

年末調整で配偶者控除と配偶者特別控除の違いは?両方併用できる?

年末調整の配偶者控除等申告書には「配偶者控除」と「配偶者特別控除」の2種類の配偶者に関する控除があります。 「特別」がつくのとつかないのって何が違うのでしょうか? 適用できる条件や控除額に差があるので ...

続きを見る

-

会社員でも年末調整で本人や子供の国民年金保険料を控除できる!

会社員が通常加入している厚生年金保険は、会社で自動的に年末調整で控除してくれますが、国民年金保険料を支払った場合、その分も追加することができます。 例えば、20歳になった学生の子供の国民年金保険料を親 ...

続きを見る

-

【年末調整】別居の親を扶養控除するときは仕送りの証明が必要?

別居の親に仕送りをしていれば、年末調整で扶養親族として申告し、扶養控除を受けられる可能性があります。 ただし、同居の親を扶養控除する時とは異なる条件がいくつかプラスされますので注意が必要です。 プラス ...

続きを見る