令和元年の年末調整で会社に提出する「配偶者控除等申告書」。

1年前の平成30年の年末調整時に書き方が大きく変更されましたね。

配偶者の年収だけでなく、本人の年収にも制限が加わったり、年収を所得に計算し直す時に注意が必要です。

今回は新様式で2回目の年末調整ですが、前回のことはもう忘れちゃったと思います(汗)。

このページでは、元給与・年末調整担当の私が、「配偶者控除等申告書」の書き方について、記入例も挙げながら、隅々まで細か~く説明しますので、会社に提出する前に一度チェックしてみてください。

用紙が欲しい方はこちら

>>国税庁「配偶者控除等申告書」

※チェックしたい部分が決まっている方は、この下の「目次」で知りたい部分をタップすればそこにジャンプします。

平成30年(前回)から制度と様式が大きく変わりました!

平成29年末で使用した用紙や配偶者控除のルールが改正され、平成30年の年末調整から、新しい様式の用紙とルールが適用されています。

ポイントだけ説明すると、

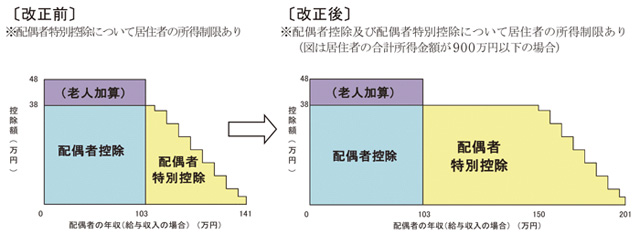

配偶者控除「103万円の壁」が「150万円の壁」になった

平成29年までは、配偶者が年収103万円までなら「配偶者控除」が適用され、満額の38万円の控除が受けられました。

配偶者の年収が103万~141万円だと、配偶者特別控除と言い、控除額が徐々に減少していく仕組みでした。

平成30年からは、配偶者の年収が150万円までは満額の38万円の控除が受けられ、150万~201万円までが、控除額が徐々に減少していきます。

パート労働の奥さんが「社会保険上」の夫の扶養から外れて、奥さん自身で健康保険、厚生年金に加入しないといけなくなる「130万円の壁」は依然としてありますのでご注意ください。

年末調整の申告用紙が1枚増えた

見た目で大きく変わった点は、以前は1枚にギュッとまとめられていた用紙が、平成30年から2枚に分かれたこと。平成29年までは「保険料控除申告書兼給与所得者の配偶者特別控除申告書」という、「保険料控除」と「配偶者特別控除」の申告が1枚でできる用紙でした。

それが平成30年分からは「保険料控除申告書」と「配偶者控除等申告書」の2枚に分かれたのです。

で、今回の記事では、新しくできた「配偶者控除等申告書」の書き方について説明しています。

配偶者控除等申告書の提出対象者は?

今回新しくできた配偶者控除等申告書は、年末調整時に配偶者控除または配偶者特別控除を受けようとする場合に提出が必要です。

ということは、配偶者がいない独身の方は、提出する必要がありません。

また、配偶者控除を受けるためには、本人や配偶者の収入制限がありますので、それに該当する場合は提出する必要がありません。

- 独身の方

- 本人の給料年収が1,220万円を超える方

- 配偶者の給料年収が201万6,000円以上の方

しかし、法律上は提出の必要がなくても、会社によっては、空欄のままでもいいから名前だけ書いて提出するように指示する場合もあるので、提出するかどうかは、会社に確認しておきましょう。

令和元年分 配偶者控除等申告書の書き方と記入例

ではここから、具体的な書き方に入っていきますよ!

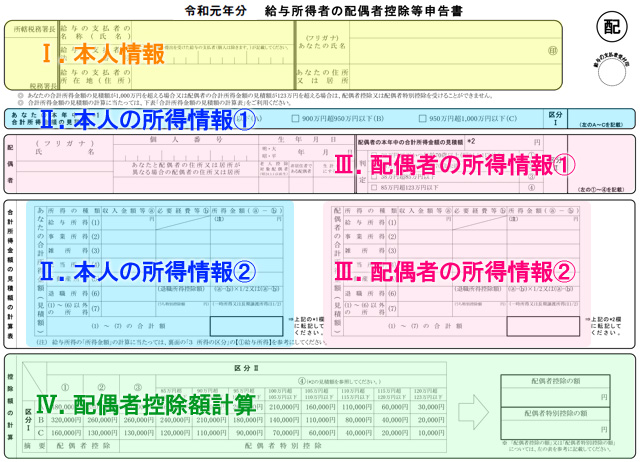

まずは配偶者控除等申告書の全体像をザックリつかんでおきましょう。

新しくなった配偶者控除等申告書には、本人の所得を計算・記入する欄ができたのが特徴です。

大きく分けて4つのエリアに分かれています。

| Ⅰ | ここは本人の会社や自分の氏名等を書きます。 |

|---|---|

| Ⅱ | 青い部分が本人所得の欄で、①と②の2か所を使います。 |

| Ⅲ | ピンク色の部分が配偶者所得の欄で、①と②の2か所を使います。 |

| Ⅳ | ⅡとⅢで算出した2人の所得情報をもとに、ここで配偶者控除額を早見表をもとに計算します。 |

それではここから、上から下のほうへと順番に説明していきますね。

Ⅰ.本人情報欄の書き方

①会社を管轄する税務署

こちらは、会社のある地区を管轄している税務署名を記入します。

東京都渋谷区にある会社なら渋谷税務署が管轄しているので「渋谷」と書きます。

しかし、私たちには馴染みのないところでもあり、ここが無記入でも大きな問題になりませんので、分からなければ無記入でも大丈夫です。

②会社の法人番号

この欄は会社側で書くので、無記入でOKです。

④氏名欄の印鑑はシャチハタOK?

ご自分の氏名を書く欄の印鑑ですが、原則的にはシャチハタではない認印を使用します。

公的機関に提出する書類は、複製しやすいゴム印である「シャチハタ」は使用不可なんです。

しかし、年末調整の書類(この保険料控除申告書、配偶者控除申告書、扶養控除等申告書)は、税務署のための書類ではあるものの、実は会社で保管する決まりになっているので「提出」はしないのです。

したがって、公的機関に「提出はしない」書類なので、(本当のこと言うと)シャチハタでも大丈夫です。

⑤住民票と現住所が違う人の住所はどうする?

ここに記入する住所は、年末調整後すぐの1/1現在、あなたが住んでいるであろう住所を書きます。

単身赴任や、年末に引越すなどの理由で、今住んでいる所と住民票上の住所が違う場合ありますよね。

その場合でも、1/1現在で実際に住んでいる住所を書くのが原則です。

でも、実はここ(というより、扶養控除等申告書なんですが)に書く住所は、住民税の課税する自治体を決める判断基準にもなり、意外と大切。

ですので、欄外に住民票上の住所も併記するか、会社の担当の方にどちらを書くべきかを問い合わせておいた方が良いですよ。

Ⅱ.本人の所得情報

配偶者控除額を確定させるために、本人の所得額情報が必要になりました。

ここで言う「所得」とは「年収」のことではない!ということに注意しましょう。

※給与所得控除額は年収に応じて変わりますが、このあとすぐ説明しますので安心してください。

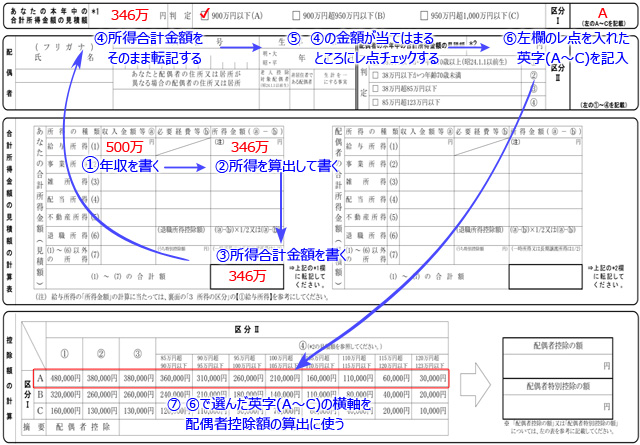

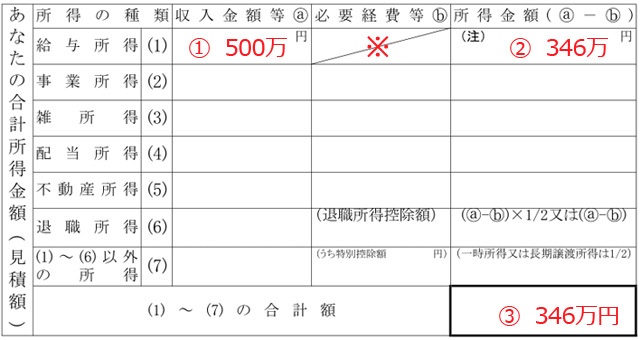

所得額を算出するために、上図の①~⑦の手順で書き進めていきます。

①今年の予想年収を記入する

①の給与所得の「収入金額等」の欄には、今年の予想年収を記入します。

実は、この後に出てくる⑤のレ点チェックのところで「所得900万円以下=年収1,120万円以下」の方は全部同じ処理となります。

ですので、「どう考えても年収1,100万円は超えないだろう」という方は、予想年収はザックリの数字で大丈夫です。

年収1,100万円までなら、100万円単位で記入してOKです。

予想年収520万円の人が400万円とか600万円とか書いても結果に影響(違い)は出ず、問題は起きません。

②給与所得控除額を引き、所得額を算出

①で記入した年収から、必要経費等(※印)を引き、結果を②所得額の欄に記入します。

所得を算出するための計算式表で所得を求めても良いのですが、ザックリ年収別に所得額を計算しておきましたので、こちらを②所得欄に記入しても構いません。

| 給与年収①欄 | 給与所得額②欄 | 給与年収①欄 | 給与所得額②欄 |

|---|---|---|---|

| 200万円 | 122万円 | 700万円 | 510万円 |

| 300万円 | 192万円 | 800万円 | 600万円 |

| 400万円 | 266万円 | 900万円 | 690万円 |

| 500万円 | 346万円 | 1000万円 | 780万円 |

| 600万円 | 426万円 | 1100万円 | 880万円 |

※しっかりと所得額を求めたい方はこちら↓の表で。

年収から経費等(給与所得控除額)を差し引いた「給与所得額」算出の計算表

| 給与年収(A) | 給与所得金額(C) |

|---|---|

| 1円~650,999円 | 0円 |

| 651,000円~ 1,618,999円 | (A)-650,000円 |

| 1,619,000円~ 1,619,999円 | 969,000円 |

| 1,620,000円~ 1,621,999円 | 970,000円 |

| 1,622,000円~ 1,623,999円 | 972,000円 |

| 1,624,000円~ 1,627,999円 | 974,000円 |

| 1,628,000円~ 1,799,999円 | (A)÷4(千円未満切捨)=(B) (B)×2.4=(C) |

| 1,800,000円~ 3,599,999円 | (A)÷4(千円未満切捨)=(B) (B)×2.8-18万円=(C) |

| 3,600,000円~ 6,599,999円 | (A)÷4(千円未満切捨)=(B) (B)×3.2-54万円=(C) |

| 6,600,000円~ 9,999,999円 | (A)×90%-120万円=(C) |

| 10,000,000円~ 12,200,000円 | (A)-220万円=(C) |

| 1,220万円超~ | 配偶者控除適用対象外 |

④⑤⑥合計所得⾦額の判定と区分決定

![]()

③で求めた所得額を④欄にそのまま転記し、その金額がA,B,Cどの区分になるのかをここで判定します。

・900万円超950万円以下・・・B

・950万円超1,000万円以下・・・C

この例では所得が346万円なので、区分Ⅰは「A」に該当します。

なので、⑥欄には「A」と記入します。

※A区分の所得900万円以下というのは、年収1120万円以下ということなので、年収1120万円以下の方はみなAです。

※所得1,000万円超(年収1,220万円超)の方は区分が選べませんが、配偶者控除・配偶者特別控除が適⽤出来ないということです。

Ⅲ.配偶者の所得情報

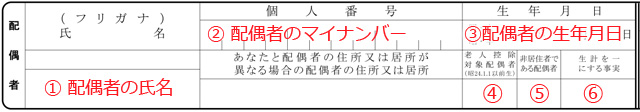

まずは配偶者の情報を記入

この欄には配偶者に関する情報を記載します。

②配偶者のマイナンバーを記入する欄ですが、会社によっては記載しなくて良いという指示がありますので、会社の指示を確認してください。

③は配偶者の生年月日です。

④配偶者の生年月日が昭和25年1⽉1⽇以前の場合は⽼⼈控除対象配偶者となり、控除額が大きくなります。

ここに〇印をいれましょう。

⑤⑥は、配偶者が海外に住んでいる場合に使用します。

配偶者が国内に住所を持たず、現在まで引き続き1年以上国内に住んでいない場合、「非居住者」に該当しますので、⑤欄に〇印を入れ、⑥欄に配偶者への送金額を記載します。

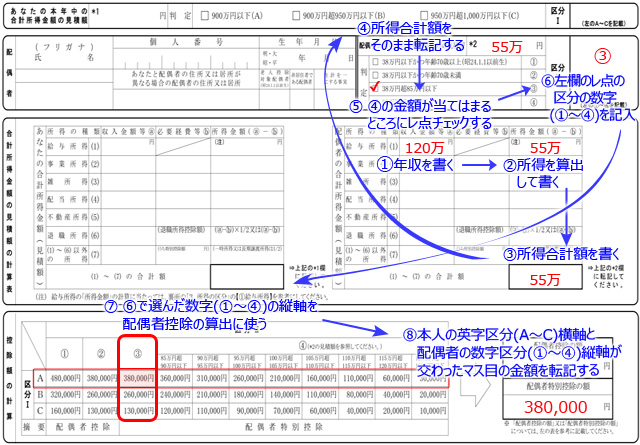

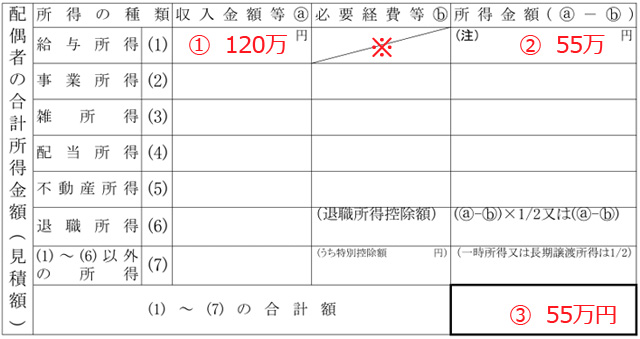

配偶者の年収、所得を記入・算出する

配偶者の所得も、本人所得の時と同じように、年収から給与所得控除を差し引き、計算で所得を出していきます。

算出した所得額に応じて4つの区分のどれに当てはまるかを判定します。

①②③まず年収を記入し、所得を算出する

本人所得の時と同様、①欄に予想年収(所得ではありません)を記入し、所得控除額を差し引いた後、②欄に「所得」を記入します。

記入時点では年収は確定していませんので、見込み年収でOKです。

また、給与年収103万円までなら配偶者控除額に変化がありませんので、なおさらザックリで大丈夫です。

年収から経費等(※印の部分、給与所得控除額)を差し引いた「給与所得金額=所得」算出の計算表

| 給与年収(A) | 給与所得金額(C) |

|---|---|

| 1円~650,999円 | 0円 |

| 651,000円~ 1,618,999円 | (A)-650,000円 |

| 1,619,000円~ 1,619,999円 | 969,000円 |

| 1,620,000円~ 1,621,999円 | 970,000円 |

| 1,622,000円~ 1,623,999円 | 972,000円 |

| 1,624,000円~ 1,627,999円 | 974,000円 |

| 1,628,000円~ 1,799,999円 | (A)÷4(千円未満切捨)=(B) (B)×2.4=(C) |

| 1,800,000円~ 2,015,999円 | (A)÷4(千円未満切捨)=(B) (B)×2.8-18万円=(C) |

| 2,016,000円~ | 配偶者控除適用対象外 |

※この表の給与所得金額(C)が「所得」になりますので、申告書の②所得金額欄に転記します。

※配偶者の給与所得123万円超(年収2,016,000円以上)の場合は、配偶者控除・配偶者特別控除が適⽤出来ません。

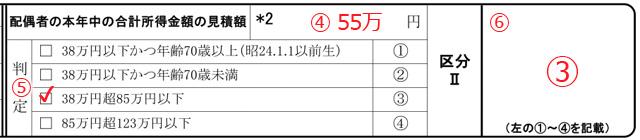

⑤⑥⑦合計所得⾦額の判定と区分決定

③で求めた所得額を④欄にそのまま転記し、その金額が①~④4つの区分Ⅱのどれにあてはまるのかをここで判定します。

・38万円以下かつ70歳未満・・・②

・38万円超85万円以下・・・③

・85万円超123万円以下・・・④

この例では所得が55万円なので、年齢にかかわらず、区分Ⅱは「③」に該当します。

なので、⑥欄には「③」と記入します。

※配偶者の給与所得123万円超(年収2,016,000円以上)の方は区分が選べませんが、配偶者控除・配偶者特別控除が適⽤出来ないということです。

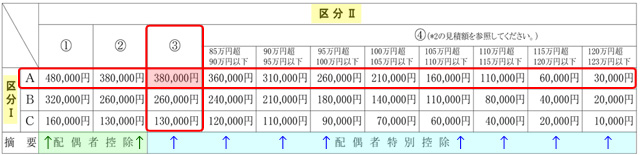

Ⅳ.配偶者控除額の計算

ようやく最後の配偶者控除額の計算に入ります!

先ほどの本⼈と配偶者それぞれの所得額から「本人の区分Ⅰ(ABC)」と「配偶者の区分Ⅱ(①②③④)」を決めました。

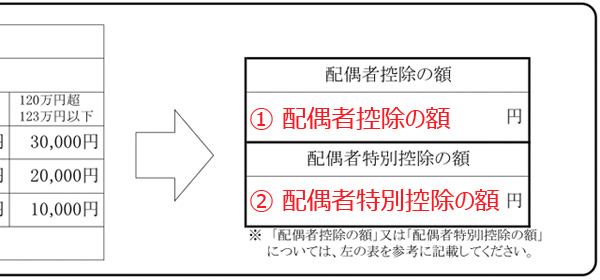

この早見表の本人区分Ⅰを横軸に、配偶者区分Ⅱを縦軸に、該当する部分を見て、クロスしたところが控除できる額です。

ちょっと分かりづらいのですが、縦軸を見て、左から2つが配偶者控除、左から3つ目以降が配偶者特別控除と言います。

クロスした部分が縦に見て左から2つ目まで(配偶者区分Ⅱで言う①②)だったら、「配偶者控除」にあたるので、右横にある金額記入欄の①上段のほうに記入。

「配偶者特別控除((配偶者区分Ⅱで言う③④)」にあたるなら、金額記入欄の②下段のほうに記入します。

配偶者控除等申告書の書き⽅ まとめ

配偶者控除等申告書の書き⽅について解説してきましたが、いかがでしたか?

平成30年から様式がかなり変わりましたので、少し⼾惑うかもしれませんが、年収を確認して、⼿順どおりに記⼊をすすめれば、それほど難しいところはないかなと思います。

正しく作成して、しっかりと控除を受けましょう!

※この記事の内容は記事更新日時点のものですので、法改正などで制度が変更されている可能性もありますので、念のため最新の情報がないかご確認お願いいたします。

年末調整で他に気になることはありませんか?

-

年末調整で配偶者控除と配偶者特別控除の違いは?両方併用できる?

年末調整の配偶者控除等申告書には「配偶者控除」と「配偶者特別控除」の2種類の配偶者に関する控除があります。 「特別」がつくのとつかないのって何が違うのでしょうか? 適用できる条件や控除額に差があるので ...

続きを見る

-

【年末調整】年末までに住所変更・引越したらいつ時点の住所を書く?

今年引越した人や来年早々に引越す人は、扶養控除申告書などの年末調整書類には、旧住所と新住所のどちらを書けばよいのか迷いますよね。 また、引越しのタイミングによっては、年末調整時期を挟んで住民票を移すの ...

続きを見る

-

年末調整で住民票と現住所が違う時は扶養控除申告書にどっち書く?

単身赴任の方や、進学で実家を出て一人暮らしをしている学生さんなど、住民票住所と実際に住んでいる現住所が違う方も多いのではないでしょうか? 会社やアルバイト先で年末調整をする際に配布される扶養控除等申告 ...

続きを見る

-

会社員でも年末調整で本人や子供の国民年金保険料を控除できる!

会社員が通常加入している厚生年金保険は、会社で自動的に年末調整で控除してくれますが、国民年金保険料を支払った場合、その分も追加することができます。 例えば、20歳になった学生の子供の国民年金保険料を親 ...

続きを見る

-

【年末調整】別居の親を扶養控除するときは仕送りの証明が必要?

別居の親に仕送りをしていれば、年末調整で扶養親族として申告し、扶養控除を受けられる可能性があります。 ただし、同居の親を扶養控除する時とは異なる条件がいくつかプラスされますので注意が必要です。 プラス ...

続きを見る