別居の親に仕送りをしていれば、年末調整で扶養親族として申告し、扶養控除を受けられる可能性があります。

ただし、同居の親を扶養控除する時とは異なる条件がいくつかプラスされますので注意が必要です。

プラスされる条件の中で一番気になるのが「仕送り額」と「仕送りを証明する書類」ではないでしょうか?

では、どんな条件なら別居の親を自分の扶養控除として申告できるのか?を詳しく解説します。

別居の親を扶養に入れるとき、会社との関係で「健康保険上の扶養」と「年末調整(所得税)上の扶養」の2種類があります。

それぞれ別の組織が管理しているので、別居の親を扶養にして健康保険証を作りたい場合は認定条件が異なりますので注意してください。

年末調整で別居の親を控除対象扶養親族にするための条件

離れて暮らす親に仕送りをしているなら、年末調整で親を「控除対象扶養親族」として申告できるケースがほとんどです。

ただ、いくつかの条件を確認しておかなくてはなりません。

どのような条件が揃えばOKなのでしょうか?

控除対象扶養親族とするための要件

親御さんを控除対象扶養親族とするためには、その年の12月31日現在で以下の要件を全て満たしていることが必要です。

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族)であること。

- 満16歳以上であること。

- 所得者本人と「生計が一」であること。

- 年間所得が 38万円以下であること。

- 他の者の控除対象扶養者や控除対象配偶者になっていないこと。

- 青色・白色事業専従者でないこと。(青色事業専従者でも給与がゼロならOK。)

このなかで、別居の親を扶養控除対象にするときに気をつけたいポイントが

3.生計が一であること

4.所得が38万円以下であること

です。

それぞれ細かく見ていきましょう。

所得者本人と「生計を一にする」とはどういうこと?

「生計(せいけい)を一(いつ)にする」と読みます。

生計を一にする=あなたが常に生活費を負担している

という意味なので、必ずしも同居している必要はなく、例えば、1人暮らしの学生のお子さんが親御さんから継続的に生活費を仕送りしてもらっているのなら、その子は「生計を一にしている」と言えます。

[faq_q color="green"]じゃあいくら仕送りすれば「生活費を負担している」ことになるのですか?[/faq_q][faq_a]金額の定めは法律にはないので、仕送り額に明確な答えはありません。[/faq_a]なんかズッコケそうな答えでスミマセン。

しかし、あなたが年収100万円だとして、だれかから毎月1万円もらえたら、ありがたいとは思っても、その1万円で生活を支えられているとは思えませんよね。

仕送りの相場は月5万円くらいだそうです。この辺が基準ラインなのでしょうかね?

親の年間所得が38万円以下とは?

年間所得というのは、年収(年間収入)のことではありません。

「所得」と「収入」は異なる概念で、

です。

まずこれを頭に入れておきましょう。

次に、親御さん世代になると、年金収入のみという方も多いので、扶養控除OKとなる年金額はいくらなのか?調べてみましょう。

年金も「収入」であり、必要経費にあたる「公的年金控除額」を差し引いて「所得」を算出します。

公的年金等控除額は年金受給者の年齢によって差があり、以下のとおりです。

・65歳未満:70万円

・65歳以上:120万円

先ほどの計算式 年間所得金額 = 年間収入額 - 必要経費 で

「年間所得38万円」となる年金収入はいくらかを計算すると・・・

65歳未満の親の所得38万円

=年金108万円 - 年金控除70万円

65歳以上の親の所得38万円

=年金158万円 - 年金控除120万円

親の収入が公的年金のみなら、年金額が65歳未満は108万円以下、65歳以上は158万円以下なら年間所得38万円以下となりますね。

※遺族年金や障害年金は非課税ですので、親の「収入」には含みません。計算に入れなくてOKです。

※パートで給与収入があるとか、他に収入がある場合はそれも合算されるので注意が必要です。

別居の親に仕送りしている証明書類は必要?

法令上、会社や税務署に対して、仕送りの事実を証明する書類等を提出することは必要とされていません。

ですので、扶養控除申告書を会社に提出する際、証明の添付は不要です。

しかし、会社が正しく扶養控除の計算をするために、会社の担当者から「念のため仕送りのわかる書類を見せてください」と言われる可能性はあります。

あらぬ疑いをかけられるのも嫌なので、親を扶養控除するつもりであれば、現金手渡しはやめて、送金が分かるような振込票や現金書留の写しをしっかり保管しておく方がよいでしょう。

[colored_bg color="light-green" corner="r"] [icon image="check-b-r"]健康保険上の扶養にしたいときは仕送り証明が必要年末調整ではなく、健康保険(保険証)のほうで、別居の親を自分の扶養に入れて、親の健康保険証を発行したいという方も多いですよね。

この場合、多くの健康保険組合では、親の収入制限は配偶者や子供の時と同額ですが、仕送りを客観的に証明するものを要求されます。(金融機関の振込み証明書、通帳のコピー等)

つまり、本当に仕送りしていても、手渡しだと認めてもらえないのです。

細かい条件は健康保険組合によって異なりますので、詳しくは会社の担当者に問い合わせましょう。

[/colored_bg]

たまに見かけるNG事例

めったにないのですが、本人が気づかずにやってしまう、別居の親を扶養控除申告する際のNG例を2つご紹介します。

1人の親を2人の子供が扶養控除する

控除対象扶養親族にするための条件の一つ

の不該当事例ですが、

親に対して、自分も仕送りするが、自分の兄貴も仕送りしているような場合に、自分も兄貴も親を控除対象扶養親族にしたらNGです。

親一人に対して、複数人が扶養しているからと言って、複数人が控除はできません。

親一人に対して扶養控除できるのは一人ですので注意してください。

親がパートで思いのほか稼いでいた

控除対象扶養親族にするための条件の一つ

の不該当事例です。

最近は元気に働き続けている親御さんも多く、年金収入のほか、パート収入がある方もいらっしゃいます。

給与収入だけで言うと年収103万円、年金だけだと108万円(65歳未満)でこの「年間所得38万円」のラインに到達します。

パートなどの給与収入が年収65万円以上になるとこの「年間所得」に該当してきますから、週3,4回以上パートに出ているようであれば、年収どれくらいになりそうか?聞いておいたほうが良さそうです。

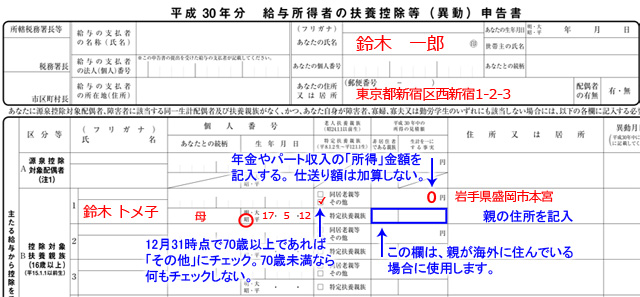

別居の親を控除対象扶養親族にするときの申告書の書き方

無事、控除対象と確認出来たら、申告書に記入してみましょう。

- 「B控除対象扶養親族(16歳以上)」の欄を使います。

- 親の氏名と続柄、生年月日を書きます。

- 「老人扶養親族」欄にレ点チェック欄が2つあります。

もし親御さんが12月31日時点で70歳以上であれば「その他」に〇をしてください。

これは、70歳以上の扶養親族は控除額が+10万円される「老人扶養親族」に当たりますよ、という意味になります。

通常の控除対象扶養親族の控除額は38万円ですが、老人扶養親族になると48万円の控除が受けられます。 - 住所欄は、親御さんの住所を書きます。

- 平成〇〇年中の所得の見積額欄は、親御さんの年金収入などから諸経費を引いた、「所得」額を書きます。

このとき、仕送りは足さなくてOKです。

別居の親を扶養親族に まとめ

年末調整では、別居している親でも仕送りをしているなら、しっかり条件を確認して扶養控除できるんですね。

また、仕送りの証明書類も不要ですから、該当する方はぜひこの控除を活用してください。

別居の親を健康保険の扶養に入れたい場合は、健保組合から仕送り証明書類をほぼ確実に要求されますから、手渡しだけはやめておきましょう。

※この記事の内容は更新日時点のものですので、法改正などで制度が変更されている可能性もあります。

年末調整で他に気になることはありませんか?(関連記事)

https://kaiteki-blog.com/4161.html

https://kaiteki-blog.com/4208.html

https://kaiteki-blog.com/4250.html