年末調整のとき、ご本人か同一生計配偶者、扶養親族に障害があると「障害者控除」を適用でき、税金を少なくできます。

しかし、障害者控除って意外と分かりにくい要素が多いんですよね。

本当は適用できる人がしていなかったりするんです。

だからしっかりとここで「あなたが使えるのかどうか?」をはっきりさせましょう!

障害者控除に関してこんな疑問はありませんか?

[colored_bg color="light‐red" corner="r"]

- どんな障害なら適用できるのか?

- 療育手帳や愛の手帳でも適用できるの?

- 手帳などの添付書類が必要?

- 障害者手帳なしでも適用できるパターンあるの?

- 配偶者控除や扶養親族控除と併用できるの?

- 結局ウチの場合、障害者控除の金額っていくら?

会社で500人分の年末調整書類を10年以上処理してきた私(給与・年末調整担当)がこれらの疑問にきっちりお答えしますよ。

障害者控除ができる人と障害の種類の確認

障害者控除とは、所得者本人や、その扶養親族、控除対象配偶者に障害がある場合に受けられる所得控除です。

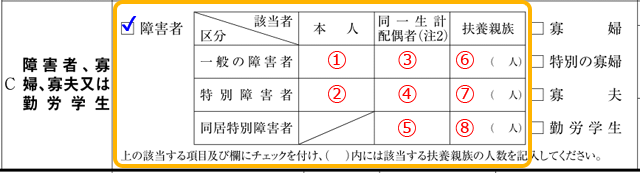

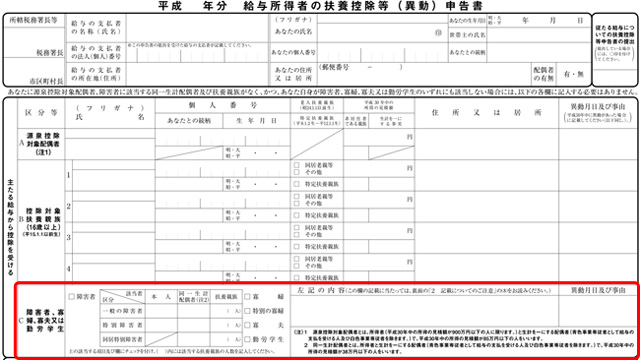

全部で8種類に分かれますが、扶養控除等申告書の記入欄を見ると、頭の整理がしやすいので見てみましょう。

横軸が「その人の障害の程度」と「特別障害者の場合、同居しているかどうか」

縦軸と横軸で該当するところが交わった欄に✔(チェック)をす入れればOKという仕組みになっています。

[/colored_bg]

- 本人が一般障害者

- 本人が特別障害者

- 同一生計配偶者が一般障害者

- 同一生計配偶者が特別障害者かつ別居

- 同一生計配偶者が特別障害者かつ同居

- 扶養親族が一般障害者

- 扶養親族が特別障害者かつ別居

- 扶養親族が特別障害者かつ同居

必ずこの8パターンのうちのどれかになります。

所得者本人と生計を一にする配偶者(青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で、その年の所得の見積額が38万円以下(給与だけなら年収103万円以下)の人をいいます。

※扶養親族とは

所得者本人と生計を一にする親族(年齢関係なし。配偶者、青色事業専従者として給与の支払を受ける人及び白色事

業専従者を除きます。)で、その年の所得の見積額が38万円以下(給与だけなら年収103万円以下)の人をいいます。

同一生計配偶者や扶養親族(お子さんや親御さんなど)が障害をお持ちの場合、その方の年収が103万円(給与の場合)を超えるとあなたは障害者控除を使うことができなくなります。

[/colored_bg]

どのような障害に適用?

障害者控除の対象となる「障害者」は法律で定められていて、以下の人を指します。

- 精神障害により事理弁識能力を欠く常況にある人は、全て特別障害者になります。

- 知的障害者と判定された人(療育手帳、愛の手帳所持者)。このうち、重度知的障害者と判定された人は、特別障害者になります。

- 精神障害者保健福祉手帳の交付を受けている人。このうち、等級が1級の人は、特別障害者になります。

- 身体障害者手帳に、身体上の障害がある者として記載されている人。このうち、1級又は2級の人は、特別障害者になります。

- 精神又は身体に障害のある、65歳以上の人で、その障害の程度が上記の(1)、(2)または(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人。

このうち、特別障害者に準ずるものとして市町村長等や福祉事務所長の認定を受けている人は特別障害者になります。 - 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人。このうち、障害の程度が恩給法別表第1号表ノ2の特別項症から第三項症までの人は、特別障害者になります。

- 原子爆弾被爆者に対する援護に関する法律の規定による厚生労働大臣の認定を受けている人は、全て特別障害者になります。

- 常に寝たきりで、複雑な介護を要する人は、全て特別障害者になります。

一般障害者と特別障害者の区分けを分かりやすく!

上の表はちょっと文章が固すぎて分かりにくいかもしれません。

年末調整の障害者控除で言う「一般の障害者」と「特別障害者」をどう区分するかは、手帳をお持ちの方は等級によって区分が判断できます。

「特別障害者」に該当する等級は以下の通りです。それ以外は一般の障害者となります。

| 障害の内容 | 一般の障害者 | 特別障害者 |

|---|---|---|

| 事理を弁識する能力を欠く | - | (一般には)成年被後見人 |

| 療育手帳の等級(知的障害) | B(中度、軽度) | A(重度) |

| 愛の手帳の等級(知的障害) | 3度、4度(中度、軽度) | 1度、2度(最重度、重度) |

| 精神障害者保健福祉手帳の等級 | 2級、3級 | 1級 |

| 身体障害者手帳の等級 | 3級~6級 | 1級、2級 |

| 戦傷病者手帳の等級 | 第4~第6項症、第1~第5款症 | 特別項症~第3項症 |

| 原子爆弾被爆者 | - | 厚生労働大臣の認定を受けている人 |

| 寝たきり | - | 6か月以上身体障害により寝たきりで、自分だけで日常生活ををすることができない人 |

| 精神又は身体に障害のある65歳以上の人 | 市町村長等から障害者控除対象者認定を受けた人 | 市町村長等から特別障害者控除対象者認定を受けた人 |

精神上の障害のため物事のよしあしを区別することができないか、できるとしてもそれによって行動することができない状態にあることをいいます。

「一般の障害者」と「特別障害者」の控除金額の違い

「一般の障害者」と「特別障害者」とでは、所得控除の金額が変わってきます。

さらに「特別障害者」では、「同居の有無」によっても金額が変わりますので、整理してみましょう。

| 区分 | 所得控除金額 | 住民税所得控除額 |

|---|---|---|

| 一般の障害者(本人) | 27万円 | 26万円 |

| 一般の障害者(控除対象配偶者) | 27万円 | 26万円 |

| 一般の障害者(扶養親族) | 27万円 | 26万円 |

| 特別障害者(本人) | 40万円 | 30万円 |

| 特別障害者(控除対象配偶者・別居) | 40万円 | 30万円 |

| 特別障害者(扶養親族・別居) | 40万円 | 30万円 |

| 同居特別障害者(控除対象配偶者・同居) | 75万円 | 53万円 |

| 同居特別障害者(扶養親族・同居) | 75万円 | 53万円 |

【年末調整】障害者控除は扶養控除と両方併用できるの?

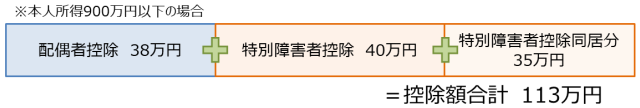

障害者控除は「上乗せ」できる控除ですので、配偶者控除や扶養親族控除などの扶養控除と併用できます。

特別障害者であれば、「同居」要件も満たせばさらに控除額が増えます。

例えば、無収入の奥様(=源泉控除対象配偶者)が身体障害1級で同居している場合、「源泉控除対象配偶者」でもあり「同居特別障害者」でもあるので、控除できる額はこのようになります。

上乗せ・併用はOKなのですが、障害者控除、配偶者控除、扶養親族控除とも、適用するには障害のある方(配偶者でも親族でも)の所得制限に気をつけないといけません。

給与の場合、年収103万円以下である必要があり、年収103万円を超えると年末調整上「健常者」扱いになります。

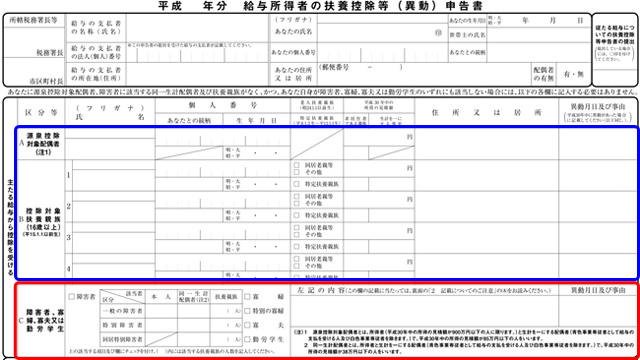

障害者控除と扶養控除をダブルで適用する時の書き方

記入方法は簡単です。

扶養控除等申告書の青い枠のところ(配偶者控除や扶養親族控除の分)と、赤い枠のところ(障害者控除の分)の2か所に記入すればOKです。

忘れがち!16歳未満の子の障害者控除

ウッカリしてしまいがちなんですが、障害のある16歳未満の子がいる場合も、この障害者控除を受けることができます。

16歳未満の扶養親族(中学生以下の子供)は、年末調整では「扶養控除」の適用がない(=控除対象扶養親族ではない)ですよね。

でも、障害者控除は「扶養親族」であれば年齢関係なくOKなので、該当する場合は「扶養親族が障害者」の欄でしっかり申告しましょう。

年末調整で障害者控除に添付書類は?

障害者控除を適用できる条件が揃っているなら、扶養控除等申告書に記入するわけですが、会社に提出する際、手帳のコピーなど、障害を証明する添付書類は必要ありません。

ただし、扶養控除等申告書の「左記の内容」という欄に、氏名や手帳の種類、交付年月日、障害の程度を記入しておく必要があります。

本来は提出の必要がないのですが、お勤めの会社によっては、確認のために手帳のコピーを提出するように求める場合もあるようです。

もし、年末調整で障害のことを会社に知られたくないならば、年末調整では障害者控除を使わずに処理して、翌年3月の確定申告で障害者控除を追加記入すれば、ほぼ100%会社に分からずに適用させることができます。

年末調整で障害者控除したいが手帳なしじゃダメ?

障害者控除は手帳が交付されていないと適用できない控除だと思われがちですが、実はそうじゃないんです。

先ほどチラッと「障害者控除の対象となる障害者」でも確認しましたが、手帳なしで障害者控除が適用できるケースはいくつかあるのです。

- 身体障害者手帳や戦傷病者手帳の交付を申請中の人

- 手帳の申請をするために必要な医師の診断書の交付を受けている人で、年末調整の時点において明らかにこれらの手帳の交付が受けられる程度の障害があると認められる人

- 精神又は身体に障害のある65歳以上の人で、市町村長や福祉事務所長からの障害者控除対象者認定を受けている人(認定基準は市町村により異なりますので、詳細はお住まいの市町村に確認するようにしましょう。)

- 常に寝たきりで、複雑な介護を要する人。

6か月以上にわたって身体の障害により寝たきりで、介護を受けなければ排せつ等の日常生活ができない状態にある方のことです。

12/31時点でこれらの人があなたの配偶者、扶養親族であれば、手帳なしで障害者(または特別障害者)として申告することができます。

障害者控除の申告書への書き方

障害者控除を申告する時の書類は、「本年分 給与所得者の扶養控除等(異動)申告書」を使います。

赤で囲んだところに記入していきますが、「左記の内容」欄には、次のような内容を書いておきます。

- 手帳の種類と交付年月日

- 障害の程度(等級など)

- その人が控除対象配偶者や扶養親族の場合には、併せてその人の氏名

- その人が控除対象配偶者や扶養親族の場合で、特別障害者に該当する人のときは同居の有無も併記

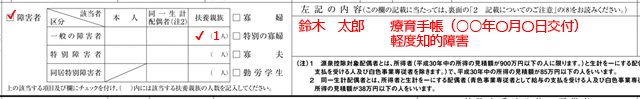

書き方の一例を挙げておきますね。

【扶養親族が一般障害者のとき】

図の2か所に✔印をつけ、小さなカッコに該当者の人数を記入します。

「左記の内容」欄に、その方の氏名、手帳の種類と交付年月日、障害の程度(等級など)を記入します。

注意点

繰り返しになりますが、年末調整で障害者控除を申告するとき、手帳のコピーなどの添付書類は必要ありません。

ただ、会社によっては確認のため障害者手帳コピーの添付を求められることもあるようです。

障害者控除にいう「扶養親族」は、扶養しているなら何歳でもOKです。

「控除対象扶養親族」が16歳以上なので、それと混同しないようにしましょう。

同居特別障害にいう「同居」は、所得者本人との同居に限らず、「所得者本人と生計を1つにするその他の親族との同居」があればOKです。

同居要件については、施設に入居しているとか、老人ホームに入っているとか、リハビリで長期入院しているなどでも、様々なケースがあり、判断に迷うところがあります。

良く分からない場合は、国税庁の相談窓口に電話で相談すると、親切に教えてくれます。

年末調整で障害者控除 まとめ

障害者控除は、年末調整で計算される所得税の控除のみならず、市町村の住民税も軽減されますので、かなりの金額が節約できます。

もし該当する場合は申告したほうがお得です。

会社に身内の障害のことを知られたくない方もいらっしゃるかもしれません。

そういう時は確定申告で障害者控除をする方法がありますが、なかなか現実的でないですよね。

それなら、申告書を会社に提出する前に、年末調整を担当されている方(経理とか給与担当の方)に直接事情を話して、担当者以外の目に触れない方法で提出できないか、相談してみてはいかがですか?

年末調整で他に気になることはありませんか?(関連記事)

https://kaiteki-blog.com/4161.html

https://kaiteki-blog.com/4208.html

https://kaiteki-blog.com/4250.html

>>別居の親を控除対象扶養親族にできる?生計を一にするとは?